-

미국주식 I 자산배분, 투자 포트폴리오 어떻게 짜야할까미국주식 2020. 6. 19. 07:57

투자에 대한 공부를 하면 할 수록 자산배분과 분산투자 (뭐 같은 얘기죠)를 잘 해야 한다는 얘기를 많이 듣습니다. 처음에는 이것을 아, 주식을 하나의 종목에만 몰빵 투자하지 말고 여러 주식에 나눠서 투자하라는 얘기인가보다! 했습니다. (머쓱) 하지만 이 자산 배분이라는 것은 제가 생각한 것보다 훨씬 더 큰 개념이었죠.

자산배분 Asset allocation 왜 해야 할까요?

재산배분은 수익을 극대화 시키기 위해서 하는게 아닐까? 라고 생각할 수 있지만 (결론적으로는 맞습니다) 많은 투자자들은 자산배분을 위험을 분산시키기 위해서한다고 합니다. 이는 수익률이 아무리 높더라도 어느 순간 찾아오는 경제위기 때 크게 잃어버린다면 그 전까지 아무리 많이 올랐던 소용없게 될 수도 있기 때문입니다. 예를 들어 아래 S&P500 지수를 살펴보면

지난 40년을 보았을 때 S&P500 지수는 전체적으로 우상향했지만, 2000년과 2008년에는 거의 절반 이상으로 지수가 하락했습니다. 특히 2008년은 심각하죠. 이 전에는 아무리 10% 20%의 수익률을 올리며 우상향했다 하더라도 이같은 충격을 정통으로 맞고 자본이 줄어들게 되면, 아무리 복리를 통해 자본이 늘어난다고 해도 그 속도가 이전과 같을 수가 없습니다. 그래서 예전부터 전문가들은 어떻게 하면 수익률은 비슷하게 지키면서도 위기시 마이너스를 최소화 시킬 수 있을까를 고민하며 다양한 자산분배 포트폴리오를 만들어놓았습니다.

(그리고 우리는 다 만들어진 밥상에 숟갈을 얹고 떠먹기만 하면 된다는 것! :9)

그러면 어떻게 해야 할까요?

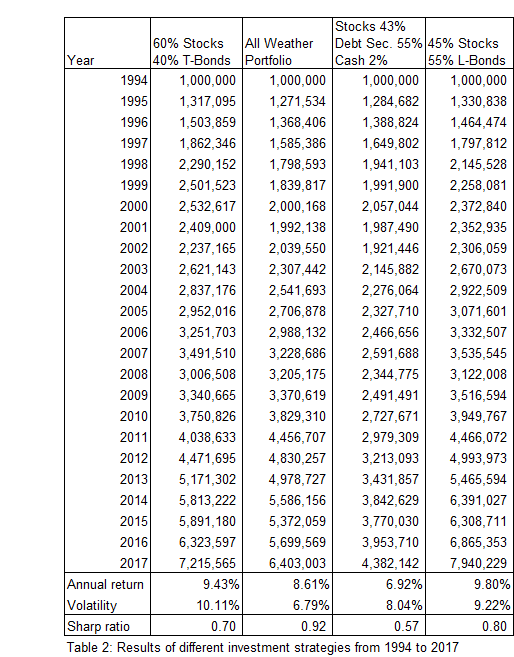

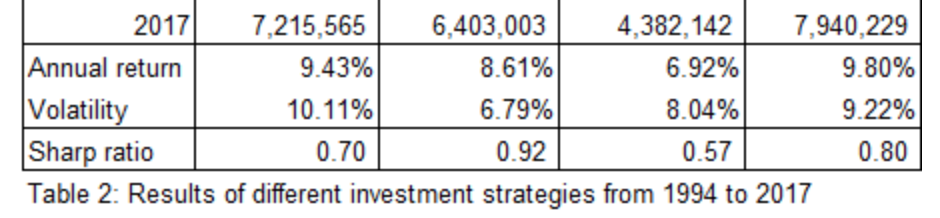

아래 표를 보시면,

총 4가지의 자산배분 포트폴리오가 나옵니다.

주식(stock) 60%,

국채(bonds) 40%올웨더포트폴리오 주식 43%, 채권 55%, Cash 2% 주식 45%, 장기채권 55% 보시면 일단 기본적으로 주식과 채권으로 포트폴리오를 나눈다는 것을 보실 수 있습니다. 채권의 경우 안전자산으로 분류되는데 주식과 반대노선을 탑니다. 예를 들어 경기가 좋고 활성화 될 때는 주식이 오르지만, 경제가 침체되고 위험이 감지될 때는 채권이 오릅니다. 이에 주식과 채권을 같이 가져가면 서로 반대되는 상황에서 서로를 보완해주며 수익률을 안정적으로 가져갈 수 있습니다.

1. 연 수익률 Annual return

기본적으로 연 수익률이 가장 높은 것은 4번 (주식 45%, 장기채권55%) 이네요. 무려 9.80%가 나왔습니다. 각 포트폴리오마다 1 million(약 10억원 이상) 씩 넣었을 때 24년 후 결과는 무려 7.9M (약 80억원 이상) 입니다. 9.8%의 수익률과 복리의 힘은 역시 대단하네요. 다만 Volatility 변동성도 높은 편입니다. 자산 변동 폭의 차가 크다는 얘기죠.

2. 변동성 Volatility

위 네가지 포트폴리오 중에 가장 낮은 주가 변동성을 자랑하는 것은 바로 2번 (올웨더포트폴리오) 입니다. 이 포트폴리오는 레이달리오라는 투자자가 만든 방법으로 유명하며 자산배분은 아래와 같습니다.

7.5% Gold; 금

7.5% Commodities; 원자재

15% Intermediate-Term Bonds; 중기채

40% Long-Term Bonds; and only; 장기채

30% Stocks; 주식

줄여보면 주식 30%, 채권 55%, 원자재 15% 정도 인데, 이 포트폴리오의 겨우 가장 안정적이지만 4번의 수익률과 비교하면 1.2%정도의 차이, 결론적으로 약 15억 정도의 차이가 나게 됩니다. 1.2%의 차이가 엄청나네요.

물론 위의 포트폴리오는 그저 작은 예일 뿐이고, 다른 엄청난 포트폴리오들도 많이 있습니다.

예를 들어 제가 지금 읽고 있는 책 부자들의 비밀노트(강은규 저)라는 책에는(홍보 아닙니당) 저자가 하버드의 포트폴리오를 참고하여 만든 아이비 포트폴리오 라는게 있는데,

주식 35% 채권 45% 부동산10% 천연자원10% 으로 구성하였으며, 저자가 만든 가정 상황에서 연평균 8.35%의 수익률을 내면서도 다른 비교 포트폴리오들보다 더 안정적으로 위험에 대미할 수 있었다고 합니다.

이 중에 나에게 가장 잘 맞는 포트폴리오가 무엇인지는 잘 모르겠지만 우선 기본적으로 주식과 채권은 꼭 나누고, 채권의 비율을 주식보다 10% 정도 더 가져가는게 안정성을 확보하고 수익률을 높이는데는 더 좋을 듯 합니다. 아직은 세계적으로 경기가 불안정하고 회복 전 단계라 채권을 사기에는 조금 비쌀 것 같아서 경기가 좀 더 회복되고 저도 자금을 좀 모으게 되면 그 땐 꼭 채권 비중을 챙겨야겠습니다.

안정적인 장기투자와 자산분배로 꼭 성투해요!

'미국주식' 카테고리의 다른 글

미국주식 I 미국의 경제위기 : 닷컴버블과 서브프라임모기지사태 알아보기 (0) 2020.07.02 미국주식 I 용어 알아보기 ROA(총 자산 순 수익률), ROE(자기자본이익률) (0) 2020.06.24 미국주식 I 다우지수 30개 기업 간단 정리, 다우지수 추종 ETF (0) 2020.06.16 미국주식 I 고배당주 AT&T, 기업 살펴보기 (4) 2020.06.15 미국주식 I 미국 통신사 AT&T 매력적인 고배당주, 사야할까? (0) 2020.06.14